Proyecto de Ley número ( ) de 2014

Ministerio de Hacienda y Crédito Público

«Por medio del cual se modifica el Estatuto Tributario, La Ley 1607 de 2012, se crean mecanismos de lucha contra la evasión, y se dictan otras disposiciones»

Capítulo I

Impuesto a la Riqueza

ARTÍCULO 1. Adiciónese el Artículo 292-2 del Estatuto Tributario el cual quedará así:

“Artículo 292-2. Impuesto a la Riqueza – Sujetos Pasivos. Por los años 2015, 2016, 2017 y 2018, créase el Impuesto a la Riqueza a cargo de las personas jurídicas, naturales y sociedades de hecho, contribuyentes del impuesto sobre la renta y complementarios. Salvo las excepciones previstas en los tratados internacionales, las personas naturales, nacionales o extranjeras, que no tengan residencia en el país, son contribuyentes del Impuesto a la Riqueza, respecto de su riqueza poseída en el país, independientemente de que dicha riqueza sea poseída directamente o indirectamente a través de establecimientos permanentes en el país.

Igualmente, salvo las excepciones previstas en los tratados internacionales y en el derecho interno, las sociedades y entidades extranjeras son contribuyentes del Impuesto a la Riqueza, respecto de su riqueza poseída en el país, independientemente de que dicha riqueza sea poseída directamente o indirectamente a través de sucursales o establecimientos permanentes en el país.”

ARTÍCULO 2. Adiciónese el Artículo 293-2 al Estatuto Tributario, el cual quedará así:

“Artículo 293-2. No Contribuyentes del Impuesto a la Riqueza. No son contribuyentes del Impuesto a la Riqueza de que trata el artículo 292-2 las personas naturales y las sociedades o entidades de que tratan los artículos 18, 18-1, el numeral 1 del artículo 19, los artículos 22, 23, 23-1, 23-2, así como las definidas en el numeral 11 del artículo 191 del Estatuto Tributario. Tampoco son contribuyentes del impuesto las entidades que se encuentren en liquidación, concordato, liquidación forzosa administrativa, liquidación obligatoria o que hayan suscrito acuerdo de restructuración de conformidad con lo previsto en la Ley 550 de 1999, o acuerdo de reorganización de conformidad con la Ley 1116 de 2006 y las personas naturales que se encuentren sometidas al régimen de insolvencia. Parágrafo. Cuando se decrete la disolución y liquidación de una sociedad con el propósito de defraudar a la administración tributaria o de manera abusiva como mecanismo para evitar ser contribuyente del Impuesto a la Riqueza, el o los socios o accionistas que hubieren realizado, participado o facilitado los actos de defraudación o abuso responderán solidariamente ante la U.A.E. Dirección de Impuestos y Aduanas Nacionales – DIAN por el impuesto, intereses y sanciones, de ser el caso, que la sociedad habría tenido que declarar, liquidar y pagar de no encontrarse en liquidación.”

ARTÍCULO 3. Adiciónese el artículo 294-2 al Estatuto Tributario el cual quedará así:

“Artículo 294-2. Hecho generador. El Impuesto a la Riqueza se genera por la posesión de la misma al 1º de enero del año 2015, cuyo valor sea igual o superior a $1.000 millones de pesos. Para efectos de este gravamen, el concepto de riqueza es equivalente al total del patrimonio bruto del contribuyente poseído en la misma fecha menos las deudas a cargo del contribuyente vigentes en esa fecha. Parágrafo. Para determinar la sujeción pasiva a este impuesto, las sociedades que hayan llevado a cabo procesos de escisión y las resultantes de estos procesos, a partir de la vigencia de la presente ley y hasta el 1º de enero de 2015, deberán sumar las riquezas poseídas por las sociedades escindidas y beneficiarias, a 1º de enero de 2015. Para determinar la sujeción pasiva a este impuesto, las personas naturales o jurídicas que hayan constituido sociedades a partir de la vigencia de la presente ley y hasta el 1º de enero de 2015, deberán sumar las riquezas poseídas por las personas naturales o jurídicas que las constituyeron y por las sociedades constituidas a 1º de enero de 2015, teniendo en cuenta en este último caso la proporción en la que participan los socios en las sociedades así constituidas”.

ARTÍCULO 4. Adiciónese el Artículo 295-2 al Estatuto Tributario el cual quedará así:

“Artículo 295-2. Base Gravable. La base gravable del Impuesto a la Riqueza es el valor del patrimonio bruto del contribuyente poseído a 1º de enero de 2015, menos las deudas a cargo del contribuyente vigentes en esa misma fecha, determinados conforme a lo previsto en el Título II del Libro I de este Estatuto, excluyendo el valor patrimonial que tengan al 1 de enero de 2015 los siguientes bienes:

En el caso de las personas naturales, las primeras 12.200 UVT del valor patrimonial de la casa o apartamento de habitación.

El valor patrimonial neto de las acciones, cuotas o partes de interés en sociedades nacionales poseídas directamente o a través de fiducias mercantiles o fondos de inversión colectiva. En el caso de acciones, cuotas o partes de interés de sociedades nacionales, poseídas a través de fiducias mercantiles o fondos de inversión colectiva, el valor patrimonial neto a excluir será el equivalente al porcentaje que dichas acciones, cuotas o partes de interés tengan en el total del patrimonio bruto del patrimonio autónomo o del fondo de inversión colectiva, según sea el caso, en proporción a la participación del contribuyente.

El valor patrimonial neto de los aportes sociales realizados por los asociados, en el caso de los sujetos pasivos contribuyentes del impuesto sobre la renta de que trata el numeral 4 del artículo 19 del Estatuto Tributario.

El valor patrimonial neto de los bienes inmuebles de beneficio y uso público de las empresas públicas de transporte masivo de pasajeros, así como el valor patrimonial neto de los bancos de tierras que posean las empresas públicas territoriales destinadas a vivienda prioritaria.

Parágrafo 1. La base gravable, en el caso de las cajas de compensación, los fondos de empleados y las asociaciones gremiales, estará constituida por el valor del patrimonio bruto del contribuyente poseído a 1º de enero de 2015, menos las deudas a cargo del contribuyente vigentes en esa misma fecha, siempre que se encuentre vinculado a las actividades sobre las cuales tributan como contribuyentes del impuesto sobre la renta y complementarios.

Parágrafo 2. Los valores patrimoniales que se pueden excluir de la base gravable del Impuesto a la Riqueza se determinarán de conformidad con lo previsto en el Título II del Libro I de este Estatuto. El valor patrimonial neto de los bienes que se excluyen de la base gravable, es el que se obtenga de multiplicar el valor patrimonial del bien por el porcentaje que resulte de dividir el patrimonio líquido por el patrimonio bruto a 1 de enero de 2015.

Parágrafo 3. Para efectos del numeral 2 del presente artículo, las sociedades fiduciarias o las sociedades administradoras de fondos de inversión colectiva certificarán junto con el valor patrimonial de los derechos o participaciones, el porcentaje que dichas acciones, cuotas o partes de interés tengan en el total del patrimonio bruto del patrimonio autónomo o del fondo de inversión colectiva, según sea el caso.”

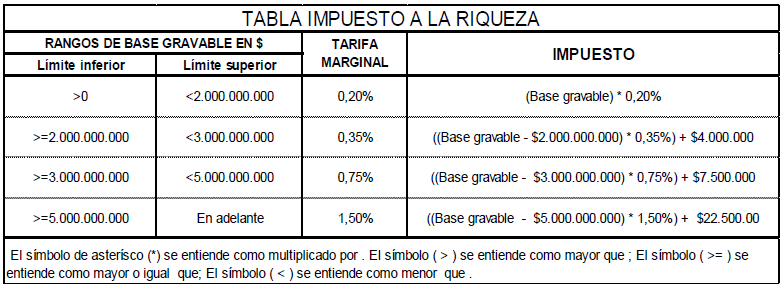

ARTÍCULO 5. Adiciónese el Artículo 296-2 del Estatuto Tributario el cual quedará así

“Artículo 296-2. Tarifa. La tarifa del Impuesto a la Riqueza se determina con base en la siguiente tabla:

ARTÍCULO 6. Adiciónese el Artículo 297-2 al Estatuto Tributario el cual quedará así:

“Artículo 297-2. Causación. El Impuesto a la Riqueza se causa el 1 de enero de 2015, el 1 de enero de 2016, el 1 de enero de 2017 y el 1 de enero de 2018.”

ARTÍCULO 7. Adiciónese el artículo 298-6 al Estatuto Tributario el cual quedará así:

“Artículo 298-6. No deducibilidad del impuesto. En ningún caso el valor cancelado por concepto del Impuesto a la Riqueza ni su complementario de normalización tributaria serán deducibles o descontables en el impuesto sobre la renta y complementarios, ni en el impuesto sobre la renta para la equidad – CREE, ni podrán ser compensados con éstos ni con otros impuestos.”

ARTÍCULO 8. Adiciónese el Artículo 298-7 al Estatuto Tributario el cual quedará así:

“Artículo 298-7. Declaración y pago voluntarios. Quienes no estén obligados a declarar el Impuesto a la Riqueza de que trata el artículo 292-2 de este Estatuto podrán, libre y espontáneamente, liquidar y pagar el Impuesto a la Riqueza. Dicha declaración producirá efectos legales y no estará sometida a lo previsto en el artículo 594-2 del Estatuto Tributario.”

ARTÍCULO 9. Adiciónese el Artículo 298-8 al Estatuto Tributario el cual quedará así:

“Artículo 298-8. El Impuesto a la Riqueza y su complementario de normalización tributaria se someten a las normas sobre declaración, pago, administración y control contempladas en los artículos 298, 298-1, 298-2 y demás disposiciones concordantes de este Estatuto.”